Казус

Къщата на Байърс: Как частичното притежаване превърна дома от Stranger Things във вирална инвестиция

Екип Airevest

•18 септември 2025 г.

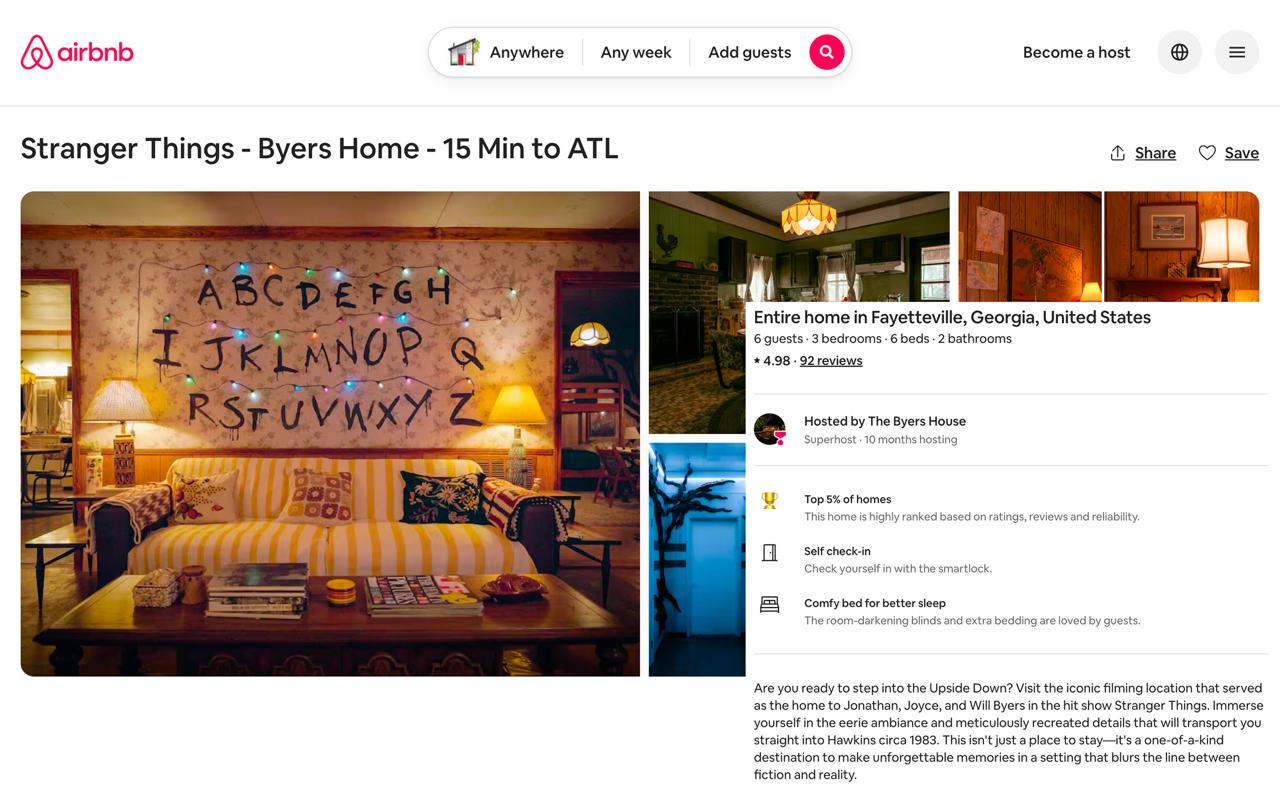

Разберете как иконичната къща на семейство Байърс от Stranger Things се превърна във вирална инвестиция в недвижими имоти с частично притежаване, генерирайки 9,5% нетна доходност и привличайки 6,924 инвеститора. Дълбоко гмуркане в числата зад инвестирането в недвижими имоти от поп-културата.

Къщата на Байърс: Как частичното притежаване превърна дома от Stranger Things във вирална инвестиция

Вижте къщата на Байърс в: Airbnb

Инвестирането в недвижими имоти с частично притежаване не е само финанси; то е и разказване на истории. Разбира се, това е хеджиращ механизъм срещу инфлация; и да, дава ви достъп до имоти, които иначе не бихте могли да купите сами (и може би дори и с тежко финансово ливъридж). Но има нещо по-мощно от просто натрупване на богатство и активи –– мисленето на колекционер.

Инвеститорите не купуват просто тухли и хоросан –– ние инвестираме в идеи, истории, общности и бъдещини. Ето защо един от най-поразителните примери за силата на този модел идва от икона на поп-културата: Къщата на Байърс от Netflix'овия Stranger Things.

От Хокинс до пазара: Историята

През 2022 г. екипът на Arrived, американска платформа за недвижими имоти с частично притежаване, подкрепена от Джеф Безос и други големи инвеститори, забеляза необичайна възможност. Stranger Things се беше превърнал в културен феномен, а оригиналната къща на семейство Байърс във Фейетвил, Джорджия –– декорацията на много иконични сцени –– беше на продажба за $400,000.

Вместо да я оставят на богат частен купувач, Arrived решиха да я фракционализират. Идеята: да превърнат имота в експериенциално ваканционно настаняване, където феновете могат да резервират нощувки, а хиляди малки инвеститори могат да съпритежават част от телевизионната история.

Ходът не беше само за доходност –– беше за създаване на вълнение. "Нашата цел беше да създадем уникално преживяване, което може да достави силни възвръщаемости за инвеститорите и да покаже как Arrived дава възможност на хората да инвестират в проекти, които иначе биха били извън достъпа им," каза съ-генералният директор Райън Фрейзиърс (LinkedIn, 2025).

Вътре в инвестиционния меморандум

Къщата на Байърс беше безспорно културна и маркетингова победа, но нека проверим инвестиционния меморандум.

- Покупна цена: $400,000

- Реновация, дизайн и резерви: $727,159

- Затваряне, предлагане и разходи за държане: $87,989

- Общ размер на проекта: $1.235M

Това означава, че разходите за реновация и обзавеждане на имота бяха почти два пъти покупната цена. За инвеститорите това повдига очевидния въпрос: наистина ли стойностното повишение си заслужава? На европейските пазари разходите за реновация обикновено са част от стойността на имота. Тук математиката изглежда обърната.

$500 лимит заради високото търсене, масивния пул от инвеститори.

Arrived маркетираха тази сделка пред 6,925 инвеститора. Хиляди малки акционери се записаха и искаха да притежават части от един дом. Мащабът работи за Arrived, но работи ли за инвеститорите?

Резултати от деня на старта: Вирално от първия ден

Къщата на Байърс стартира на Хелоуин 2022 –– перфектната дата за такъв обсебен, носталгичен имот като този. Отговорът беше незабавен и поразяващ:

- 6,924 инвеститора се нахълтаха, максимизирайки лимита от $500 на инвеститор.

- В рамките на два месеца къщата генерира $62,000 приходи за собствениците от 112 резервирани нощи.

- $227k приходи за 9 месеца

- 99% заетост

- Всеки гост я оцени с пет звезди, поставяйки я в топ 5% от домовете глобално в Airbnb.

- Над 10,000 нови регистрации нахлуха в платформата на Arrived, с 1,500+ инвеститори за първи път.

- Къщата привлече отразяване в The Hollywood Reporter, Daily Mail, MSN, TMZ, Business Insider и други.

- Вирални публикации в TikTok и Instagram, показващи къщата, достигнаха милиони зрители, превръщайки инвеститорите и гостите в най-големите промоутъри на платформата.

Това не беше просто инвестиция; беше събитие.

Сработи ли?

О, да! Инвеститорите в Reddit просто се въртешеха от възбуда. Над 60% от инвеститорите в Байърс продължиха да подкрепят други имоти, доказвайки силата и привлекателността на платформата.

Беше ли къщата на Байърс маркетингов трик? В AireVest ние отидохме и пресметнахме числата.

Зад инвестиционния меморандум

Можем да видим повечето от таксите, публикувани в инвестиционния меморандум, но малко свързано с оперативните разходи и, базирайки се на нашия опит с управление на Airbnb имоти, тези обикновено са доста високи в индустрията за краткосрочно настаняване (комисионни, мултиканални системи за управление на имоти, оператори на имоти, почистване и поддръжка и т.н.).

Нека направим математиката:

🏗 CapEx (ургх...)

- Покупна цена: $400,000

- Реновация, дизайн и резерви: $727,159

- Затваряне, предлагане и разходи за държане: $87,989

- Общ размер на проекта: $1.235M

📉OpEx(Годишни) (ургх x2 ...)

| Елемент | Сума |

|---|---|

| Брутни годишни приходи (Airbnb) (~$25k/месец, $850/ден) | ~$300,000 |

| Такса Arrived (5% от брутните наеми) | $15,000 |

| Комисионна Airbnb (15,5%) | $46,500 |

| Управление на имота включващо почистване (~30%) | $90,000 |

| Общи оперативни разходи | $151,500 |

💵 Приходи

| Елемент | Сума |

|---|---|

| Нетни приходи преди данъци | $148,500 |

| Данък (21%) | $31,185 |

| Нетни приходи след данъци | $117,315 |

Ключови показатели

| Елемент | Стойност |

|---|---|

| Първоначална инвестиция | $123,500 |

| Годишен дивидент (след данъци) | ~$11,732 |

| Нетна доходност | ~9,5% |

| Време за изплащане (само чрез дивиденти) | ~10,5 години (по-бързо ако нощните тарифи се повишат с 1-3% инфлация) |

| Бъдеща стойност на имота (10гр държане, 3% обезценяване) | ~$1.66M |

| Дял на инвеститора от обезценяването | ~$42,474 |

| Приблизителна 10-годишна IRR | ~8,7% |

Изглежда, че това нещо всъщност се основава на силни основи. Дори с разходи за реновация почти два пъти покупната цена и множество нива от такси, имотът доставя нетна доходност от ~9,5% след данъци. Това е доста над средната доходност от наеми както на американските, така и на европейските пазари. Инвеститор, притежаващ 10% от къщата, би видял ~$11,700 годишни дивиденти и оценена 8,7% IRR в 10-годишен хоризонт, приемайки скромно 3% обезценяване. С други думи, това беше повече от поп-културен трик –– то беше солиден доходоносен актив с възвръщаемости на ниво портфейл.

Какво научаваме от къщата на Байърс

Е, за начало, че приблизително 7000 души могат да кажат на приятелите си "Ей, аз притежавам това нещо!" Нещо друго? Да, има 7000 души там, които печелят 10% ROI от каквото и да са инвестирали преди няколко години.

"Новост ли е предложението? Разбира се! Ще генерира ли някога парични потоци или ще прави ли пари? Кой знае... Но реших, че да похарча тези $100 за Байърс е по-добра разходка (за мен) от купуването на 10-12 луксозни кафе от Starbucks. Забавлението от покупката на Байърс ще бъде с мен много по-дълго от тези скъпи кафета!"

Този се оказа победител.

Има ли недостатъци?

Разбира се, не всичко ли има?

Можете ли да продадете вашия дял? Не (о-о...)

Не наистина –– Arrived не е проектиран за активно препродаване по начина, по който работят фондовия пазар или моделът на AireVest. И този проблем с ликвидността не е малко постижение. Един от най-големите проблеми в индустрията за недвижими имоти е, че активът е силно неликвид (и винаги е бил такъв, до наскоро). Това е една от основите, които в крайна сметка ще се променят. Частичното притежаване работи най-добре, когато комбинира вълнението от достъпа с увереността от структурата.

На кого му пука?

Е, на нас ни пука, но какво от това? Ние управляваме собствената си платформа тук сега, така че можем да играем по собствените си правила.